Love Parade

"Vi mortos no túnel. Outros estavam vivos, desmaiados no chão. Outros choravam"

PÚBLICO

26.07.2010 - 08:49 Por João Manuel Rocha

Testemunhas e autoridades têm versões diferentes sobre a tragédia na Love Parade e é grande a divergência sobre número de participantes. O festival pode nunca mais acontecer.

Havia imensas barreiras, e as passagens para todos os lados eram muito estreitas.

Versões contraditórias tornam difícil perceber exactamente como tudo se passou. Sabe-se, sim, que 19 pessoas entre os 20 e os 40 anos morreram espezinhadas e 342 ficaram feridas com maior ou menor gravidade, aparentemente devido ao pânico que tomou conta de parte da multidão que, sábado à tarde, se concentrava na Love Parade de Duisburgo. "Vi mortos, outros vivos mas inconscientes", disse à AFP um dos milhares de jovens que ontem de manhã errava ainda pela estação de caminho-de-ferro daquela cidade do Oeste da Alemanha.

As autoridades locais remeteram ontem explicações sobre as circunstâncias do desastre para os resultados de um inquérito. Mas contrariaram testemunhos, segundo os quais terá sido provocado por uma debandada no interior do túnel de 200 metros de comprimento por 30 de largura, o único acesso ao recinto da antiga estação de comboios de mercadorias onde decorria o festival gratuito de música tecno, um dos maiores da Europa, a que terão acorrido mais de um milhão de pessoas.

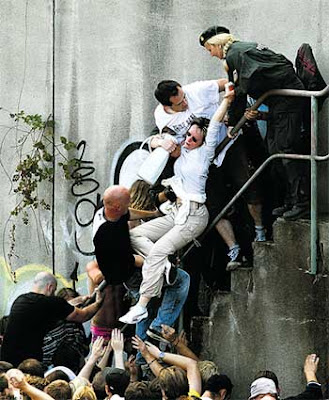

O chefe adjunto da polícia de Duisburgo, Detlef von Schmeling, disse que 16 pessoas morreram à entrada do túnel, mas nenhuma perdeu a vida no seu interior. A maior parte das vítimas, disse, foram encontradas junto a duas escadas metálicas situadas perto da entrada do túnel, onde existem duas ladeiras, às quais era, em princípio, vedado o acesso. As autoridades têm referido desde sábado comportamentos individuais como a subida de cercas e postes como tendo estado na origem da tragédia.

O responsável policial recusou qualificar o comportamento da multidão como um "movimento maciço de pânico". Mas um polícia citado anonimamente pela edição online da revista alemã Der Spiegel qualificou a situação como "um inferno", com pessoas aterrorizadas a empurrarem e a baterem em tudo à volta para evitarem ser esmagadas. "O ambiente tornou-se agressivo, não podíamos controlá-los", disse.

A versão de Von Schmeling não coincide com a de uma testemunha ouvida pela AFP: "Vi mortos no túnel. Outros estavam vivos, mas desmaiados no chão. Outros choravam", contou a neozelandesa Anneke Kuypers, de 18 anos, estudante na Bélgica. "Como tenho formação em socorrismo, tentei ajudar um bocadinho. As pessoas estavam desidratadas, algumas tinham bebido de mais ou tomado drogas... No fim, fui dançar porque queria descomprimir. Mas perdi o rasto aos meus amigos."

"Eu estava no túnel por volta das 17h00. Havia imensas barreiras, e as passagens para todos os lados eram muito estreitas", contou outra testemunha, Alexis, 28 anos, de Wuppertal, uma localidade próxima de Duisburgo. "Havia filas de gente a desfalecer por causa do calor. Era uma loucura. Os polícias estavam nas escadas e empurravam as pessoas para as fazer sair. Alguns tentavam quebrar as barreiras. Foi terrível, um caos."

Patrick Günter, um jovem de 22 anos, não poupa críticas à organização. "Depressa deixou de haver o que quer fosse para beber sem ser álcool. E ainda que o espaço já estivesse cheio, continuavam a deixar entrar pessoas", referiu também à agência.

A festa continuou

As autoridades de Duisburgo justificaram não terem interrompido bruscamente a festa para evitar o pânico, mas houve quem se tivesse chocado com o facto de tudo ter continuado, como se nada tivesse acontecido. "Foi uma loucura. A festa continuou", indignou-se Lubbert, 31 anos, de Hanôver. "Toda a gente continuou a dançar e alguns podiam ter amigos mortos. E no final os organizadores disseram mesmo: "Muito obrigado por este belo dia.""